Doji và Doji bóng dài

Một doji là một nến đơn có giá mở cửa và đóng cửa bằng nhau hoặc rất gần nhau. Nến doji báo hiệu sự do dự của thị trường. Nến doji được xem là một tín hiệu đảo chiều quan trọng tại đỉnh xu hướng tăng và đáy xu hướng giảm. Nison (1991, p. 151) phát biểu từ kinh nghiệm bản thân rằng nến doji rất tốt tại đỉnh xu hướng tăng, nhưng không tốt tại đáy xu hướng giảm. Ông cho rằng nến doji tại đáy cần thêm sự xác nhận. Một nến doji báo hiệu đỉnh trong xu hướng tăng khi có một nến tăng dài xuất hiện nối tiếp sau là một nến doji xuất hiện trên giá đóng cửa hoặc trong thân nến tăng trước đó. Khi một nến doji hiện ra sau một xu hướng tăng, Nison (1991, p. 153) đề nghị chốt lệnh cho những lệnh mua trước đó.

Nến doji bóng dài là một nến doji với bóng trên và dưới rất dài. Một nến doji bóng dài có giá mở cửa và đóng cửa ở giữa bóng trên và bóng dưới trông như một người đẩy xe kéo (richshaw man) thì cũng có thể gọi là mô hình nến Rishshaw man (người đẩy xe)

Một số phần mềm vẽ biểu đồ nến trên máy tính cần định nghĩa chi tiết hơn về mô hình này để nhận dạng tự động chúng. Một định nghĩa khá rõ ràng của ThinkorSwim (2011) là thân nến doji ngắn hơn 5% trung bình 20 thân nến trước đó. Một nến doji bóng dài được định nghĩa như một nến doji, nghĩa là thân nến ngắn hơn 5% trung bình 20 thân nến gần nhất, nhưng bóng nến chiếm ít nhất 75% chiều cao trung bình 20 thân nến trước đó.

Diễn biến tâm lý trong nến Doji

Những nến tăng cho thấy khả năng của bên mua có thể đẩy giá lên cao hơn; nến giảm cho thấy khả năng của bên bán có thể đẩy giá xuống thấp. Khi một nến doji hiện ra, không bên nào có thể đẩy giá theo hướng mong muốn. Chính sự chần chừ và sự bất lực trong việc đẩy thị trường theo một hướng là điều khiến nến doji trở nên quan trọng vì đó là mô hình nến cảnh báo sự thay đổi xu hướng. Khi giá di chuyển tăng dần, rõ ràng là phe mua có khả năng và/hoặc mong muốn đẩy giá lên cao hơn. Khi giá tạo một nến doji sau một xu hướng tăng, điều đó chứng tỏ phe mua không thể hoặc không sẵn sàng đẩy giá lên cao hơn nữa. Nếu giá được đưa lên cao quá nhanh, quá xa và quá mua, phe bán khi thấy nến doji xuất hiện sẽ quyết định đây là thời điểm thích hợp để chốt lời và đẩy giá xuống thấp.Mô hình nến Doji nhảy giá giảm

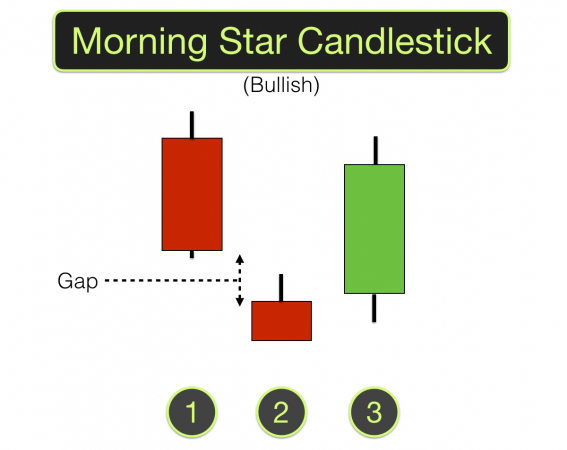

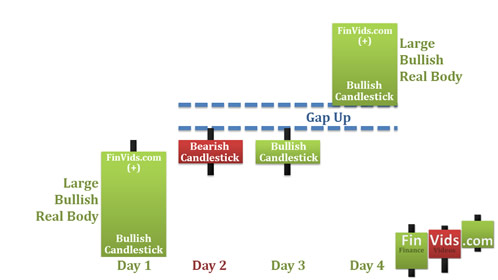

Một mô hình doji khác là doji nhảy giá giảm. Trong một xu hướng giảm, giá tạo khoảng nhảy giá giảm và sau đó là một nến doji xuất hiện. Phe gấu có thể đẩy giá xuống thấp nhưng không thể thấp hơn nữa vào cuối ngày. Sau khi đóng cửa tạo nến doji, không chắc chắn là giá sẽ di chuyển thế nào từ lúc này. Do đó, trader phải đợi thêm một cây nến nữa. Nếu bên mua có thể đẩy giá lên cao hơn và tạo một nến tăng thì mô hình nến sao buổi sáng tăng (mô hình Bullish Morning Star) được tạo ra. Nếu một nến giảm được hình thành sau nến doji thì nến doji thể hiện như một giai đoạn nghỉ xả hơi và xu hướng giảm sẽ tiếp tục. Nến giảm thứ hai xác nhận mô hình doji gap giảm.Mô hình nến Doji nhảy giá tăng

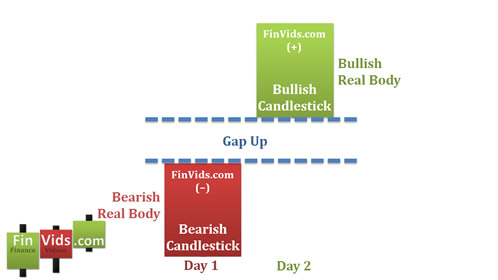

Ngược lại, một doji nhảy giá (gap) tăng xảy ra trong một xu hướng tăng khi giá tạo khoảng nhảy giá (gap) tăng và sau đó là một nến doji xuất hiện. Phe mua có thể đẩy giá lên cao nhưng không thể cao hơn nữa vào cuối ngày. Sau khi đóng cửa ngày giao dịch và tạo nến doji, không chắc chắn là giá sẽ di chuyển thế nào từ lúc này. Kết quả là, trader phải đợi ngày tiếp theo để xác nhận. Nếu bên bán có thể đẩy giá thấp hơn và tạo một nến giảm thì mô hình nến sao ban chiều giảm (mô hình Bearish Evening Star) được hình thành. Nếu một nến tăng tạo ra sau nến doji, thì nến doji là một ngày nghỉ ngơi cho bên mua và kể từ đó, xu hướng tăng tiếp tục. Nến tăng thứ hai xác nhận mô hình doji gap tăng.Biểu đồ minh họa nến Doji đảo chiều tại đỉnh

Biểu đồ trên của S&P 500 ETF (SPY) thể hiện ba ví dụ khác nhau của nến doji có vai trò như một dấu hiệu đảo chiều tại đỉnh. Ví dụ đầu tiên xảy ra ngay sau một nến tăng rất dài. Nến doji mở cửa dưới giá đóng cửa của nến tăng và tạo ra một mô hình Harami chữ thập giảm. Nến doji đảo chiều tại đỉnh được xác nhận bởi nến giảm tiếp theo. Ví dụ tiếp theo bao gồm hai nến doji. Nến doji đầu tiên nối tiếp một nến tăng dài và thiết lập mức giá đỉnh mới. Nến doji thứ hai có giá mở cửa cao hơn một chút và chạm tới giá đỉnh của nến doji trước đó. Giá đỉnh được xác nhận bởi nến giảm tiếp theo. Ví dụ thứ ba bắt đầu với một nến tăng. Giá đỉnh nến doji chạm vùng kháng cự được thiết lập tám ngày trước đó và giá được kéo về lại mức giá mở cửa, tạo một nến doji. Nến giảm dài tiếp theo xác nhận nến doji đã tạo giá đỉnh.

Biểu đồ minh họa nến doji đảo chiều tại đáy

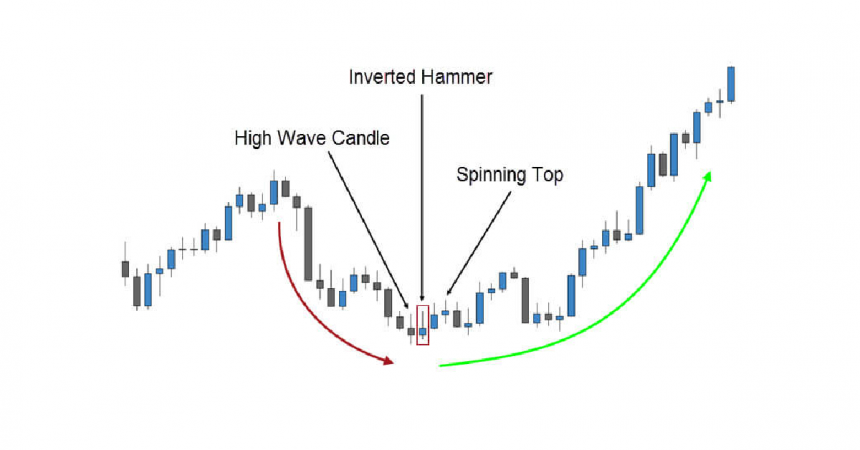

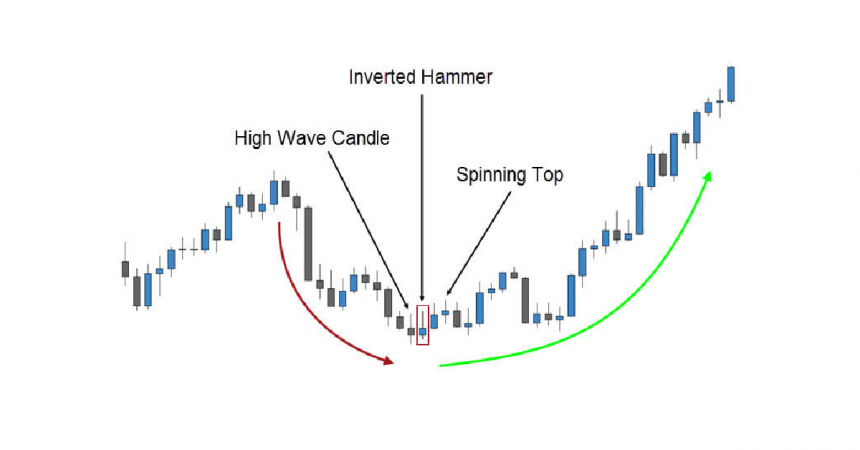

Mặc dù theo Nison, nến doji dự báo giá tại đáy không hiệu quả bằng tại đỉnh, doji tạo ra tại đáy được xem như đảo chiều thành công trở thành xu hướng tăng. Một ví dụ được thể hiện trên biểu đồ của Apple (AAPL). Sau một xu hướng giảm dài, một nến doji dài xuất hiện với bóng nến dưới rất dài trông như một cái búa (nến hammer) test thị trường xem phe gấu tạo giá giảm đến mức nào trước khi phe bò bắt đầu mua trở lại và đẩy giá lên cao dần. Sự chần chừ của bên bán bị loại bỏ vào ngày tiếp theo bởi một gap tăng lớn.

Biểu đồ minh họa nến doji tại đỉnh và đáy

Ví dụ biểu đồ của S&P 500 ETF (SPY) minh họa mức đáy được thiết lập bởi một nến doji và sau đó mức đỉnh được hình thành bởi một nến doji. Mức đáy được thiết lập bởi một nến giảm dài và sau đó xuất hiện một nến doji. Đáy nến doji hình thành vùng hỗ trợ và được test ở ngày tiếp theo với một nến tăng, xác nhận sự đảo chiều tại đáy. Một xu hướng tăng tiếp tục cho đến khi xuất hiện nến doji. Nến doji này thiết lập vùng kháng cự với giá đỉnh. Nến giảm tiếp theo xác nhận mô hình, tuy nhiên giá không giảm như kỳ vọng. Một vài ngày sau nến doji xuất hiện. Sau khi nến giảm dài test mức giá tại đỉnh được tạo ra bởi nến doji đầu tiên, giá bắt đầu giảm và xác nhận sự đảo chiều tại đỉnh.

Biểu đồ minh họa mô hình nến doji nhảy giá giảm

Biểu đồ trên của Gold ETF (GLD) thể hiện một nến doji gap giảm. Xu hướng giảm diễn ra trong nhiều tuần và một gap hiện ra. Nến doji với bóng nến trên và dưới rất nhỏ xuất hiện cho thấy không bên nào có thể đẩy giá đi theo một hướng. Tuy nhiên sự không chắc chắn của thị trường trong ngày tạo ra nến doji đã không còn bởi ngày tiếp theo một nến giảm rất dài hiện ra và xác nhận hướng của nến doji nhảy giá là Xu hướng giảm.

Biểu đồ minh họa mô hình nến doji nhảy giá tăng

Biểu đồ trên của Nasdaq 100 ETF (QQQ) có hai nến doji nhảy giá tăng. Trong mỗi ví dụ, một khoảng nhảy giá được nối tiếp bởi một nến doji có bóng trên và dưới ngắn. Chỉ khi nến tăng ngay sau đó xuất hiện, sự do dự thể hiện qua nến doji trước đó được giải quyết.

Tham khảo

1. Nison, S. (2003) The Candlestick Course. Hoboken: John Wiley & Sons.2. Nison, S. (1994) Beyond Candlesticks: New Japanese Charting Techniques Revealed. New York: John Wiley & Sons.

3. Nison, S. (1991) Japanese Candlestick Charting Techniques. New York: New York Institute of Finance.

4. Rhoads, R. (2008) Candlestick Charting For Dummies. Hoboken: Wiley Publishing.

5. ThinkorSwim. (2011). ThinkorSwim Resource Center: Candlestick Patterns Library.

Nguồn Finvids.com