Mô hình Hanging Man

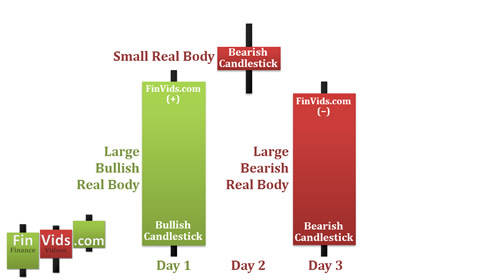

Mô hình nến hanging man là một mô hình đảo chiều giảm xảy ra trong xu hướng tăng và cảnh báo khả năng tạo đỉnh của xu hướng tăng đó. Một nến với thân ngắn có bóng dưới dài và bóng tăng nhỏ hoặc không có (hanging man) báo hiệu rằng áp lực bán có khả năng đẩy giá đi xuống trong cả phiên giao dịch cho thấy đó là một ngưỡng nhạy cảm về giá. Tuy nhiên, lực mua có khả năng đẩy giá lên trở lại quanh mức giá mở cửa của phiên giao dịch. Điều quan trọng là bạn phải chờ đợi tín hiệu xác nhận rằng xu hướng đã thật sự thay đổi sang xu hướng giảm. Tín hiệu xác nhận xảy ra khi giá đóng cửa của phiên giao dịch tiếp theo thấp hơn thân nến hanging man, nếu ngược lại thì mô hình hanging man không khả dụng

Nến hanging man được định nghĩa như sau:

- Thông thường nến hanging man có bóng nến tăng nhỏ/không có

- Thân nến nên nằm ở phần đỉnh của biên độ cây nến. Thân nến có thể tăng hoặc giảm, nhưng với mô hình hanging man thì thân nến giảm sẽ thích hợp hơn.

- Bóng nến giảm của hanging man nên dài ít nhất là gấp đôi thân nến.

Hoặc có một định nghĩa khác:

- Thân nến của hanging man vào khoảng 30% bình quân độ dài thân nến của 20 nến trước đó

- Bóng nến giảm của hanging man nên dài ít nhất là gấp đôi thân nến

- Xu hướng của 3 phiên giao dịch trước đó là tăng.

Diễn biến tâm lý của mô hình hanging man

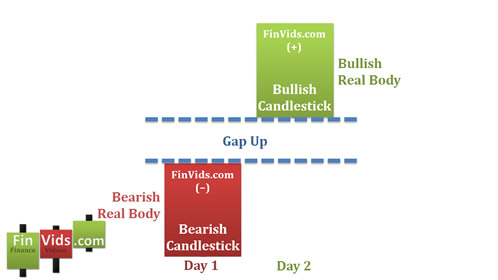

Nguyên nhân việc mô hình hanging man yêu cầu một tín hiệu xác nhận của ngày giao dịch tiếp theo được giải thích bằng khía cạnh tâm lý thị trường. Thông thường thời điểm náo nhiệt nhất của một phiên giao dịch đó là lúc mở cửa và lúc đóng cửa. Vì giá mở cửa và đóng cửa của hanging man xảy ra tại phần trên của cây nến, bất cứ trader nào mua tại mức giá đóng cửa hay mở cửa đều sẽ thua lỗ nếu phiên giao dịch tiếp theo mở cửa ở mức giá thấp hơn. Tùy thuộc vào độ mạnh của phần nến giảm, những trader đã mua tại mức giá mở hoặc đóng của hanging man có thể đã bỏ cuộc, đặc biệt là khi xu hướng tăng đã bị gãy, và chốt lệnh mua chịu lỗ, cho thấy khả năng một đợt bán tháo trong tương lai và giúp xác nhận rằng hanging man đã tạo đỉnh. Ngược lại nếu giá mở cửa ở phiên tiếp sau cao hơn, những trader mua tại mức giá đóng cửa hay mở cửa của hanging man đang có lãi và không có lý do để bán, đơn giản bởi vì đây chỉ là một sự tiếp diễn xu hướng tăng trước đó và là một mô hình hanging man sai.Biểu đồ minh họa mô hình Hanging Man được xác nhận bởi phiên giao dịch giảm điểm tiếp sau

Bểu đồ chỉ số công nghiệp DowJones cho thấy một xu hướng tăng đã kết thúc bằng một hanging man trên đỉnh. Có thể thấy hanging man đã mở cửa và đóng cửa ở mức giá cao hơn mức giá của xu hướng trước đó; trông giống như một sự phá ngưỡng vừa xảy ra. Không may là lực mua của ngày tiếp theo đã bị giảm xuống. Và như đã nói về diễn biến tâm lý của mô hình hanging man ở trên, những trader đã mua tại mức giá mở hoặc đóng cửa đang chịu lỗ, đã bị rơi vào một cú phá ngưỡng (breakout) sai. Những trader đang còn giữ lệnh có khả năng sẽ cắt lỗ, do vậy tạo thêm áp lực bán mạnh hơn. Trong ví dụ này, hanging man là khởi đầu cho một xu hướng giảm trong nhiều tháng.

Biểu đồ minh họa mô hình Hanging Man bị sai khi ngày giao dịch tiếp theo vẫn tăng giá

Biểu đồ giá vàng cho thấy giá tăng liên tục cho đến khi nến hanging man xuất hiện. Tuy nhiên, giá mở cửa phiên tiếp theo đã cao hơn giá đóng cửa của hanging man và giá đóng cửa của nó cũng cao hơn giá cao nhất của hanging man. Rõ ràng điều này không đúng với quy tắc của mô hình hanging man rằng giá mở cửa ngày tiếp theo phải nằm dưới thân của nến hanging man. vì vậy trong trường hợp này, hanging man không được áp dụng như là mô hình đảo chiều.

Nguồn Finvids.com