admin

Administrator

- 942

- 27

Mô hình nến sao mai (The Morning Star)

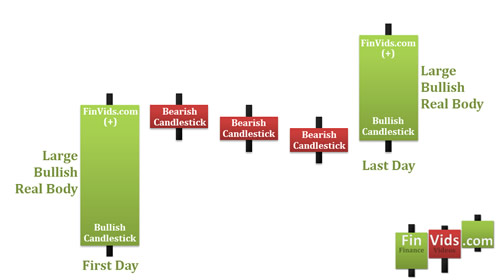

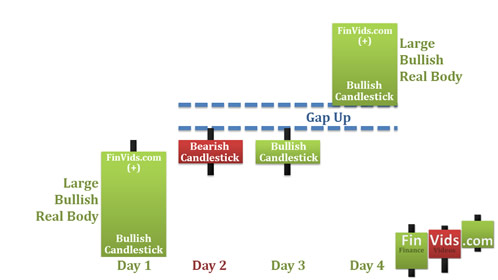

Mô hình nến sao mai (The Morning Star) và Doji sao mai (Morning Doji Star) là mô hình cụm 3 nến đảo chiều tại đáy. Cũng giống như một buổi sớm mai luôn báo hiệu ánh mặt trời sắp lên, mô hình Morning Star báo hiệu giá sẽ tăng mạnh. Nến 1 của mô hình là 1 cây nến giảm mạnh sau 1 xu hướng giảm. Nến thứ 2 xuất hiện gap giảm, có nghĩa nó là một cây nến mở cửa thấp hơn giá đóng cửa của cây nến 1. Cây nến thứ 2 phải là một cây nến với thân nhỏ (tăng hay giảm đều được), tuy nhiên điểm quan trọng nhất là thân nến 2 phải ở vị trí thấp hơn thân nến 1.

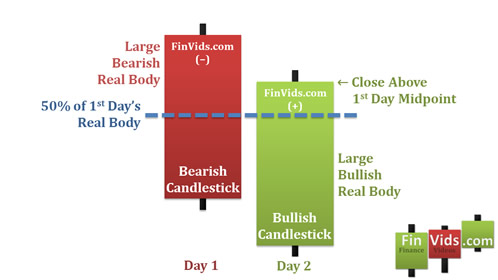

Cây nến thứ 3 của mô hình Morning Star là nến thứ 3 tăng mạnh có giá đóng cửa nằm trong khoảng thân nến của cây nến 1. Phần mềm vẽ biểu đồ của ThinkorSwim (2011) qui định nến thứ 3 phải đóng cửa trên điểm giữa của thân nến 1. Sẽ tốt hơn nếu nến thứ 3 xuất hiện khoảng trống giá giữa nến 2 và 3(gap tăng), tuy nhiên không bắt buộc phải có gap thì mô hình mới hoàn thành.

Theo quan điểm của Nison (1994, trang 118), ta có thể đặt lệnh mua sau khi khi mô hình Morning Star hoàn thành.

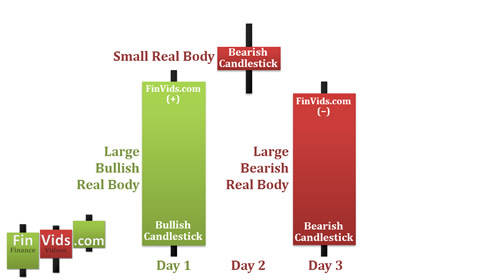

Mô hình nến Doji Sao mai (Morning Doji Star)

Điểm khác biệt giữa mô hình nến sao mai và doji sao mai là nến thứ 2 là nến doji (nến có giá mở cửa và giá đóng cửa gần bằng nhau).

Mô hình đứa trẻ bị bỏ rơi (Abandoned Baby bottom)

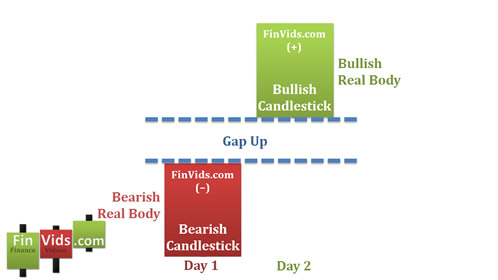

Nếu nến thứ 2 là một nến doji có giá cao nhất thấp hơn giá thấp nhất của nến 1 và nến 2, đây sẽ là mô hình rất đặc biệt và hiếm gặp của mô hình Doji Morning Star có tên gọi khác là đứa trẻ bị bỏ rơi (abandoned baby bottom).

Phân tích tâm lý mô hình nến sao mai

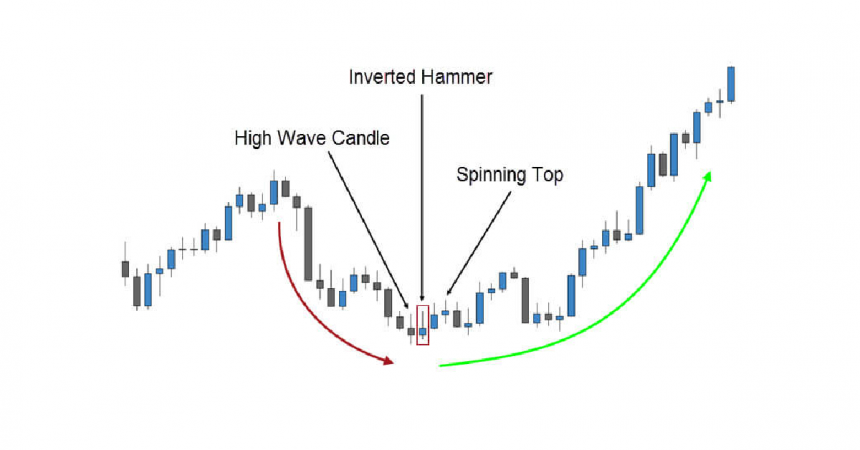

Nến 1 giảm điểm mạnh thể hiện xu hướng giảm vẫn đang tiếp tục. Nến 2 mở cửa thấp hơn giá đóng cửa của nến 1, đồng thời xuất hiện khoảng trống giá giữa hai nến 1 và 2 chứng tỏ xu hướng giảm vẫn còn kiểm soát xu hướng. Dù vậy, nến 2 xuất hiện cũng thể hiện bên bán không thể đẩy giá xuống sâu hơn. Doji hay một cây nến với thân nến nhỏ ở vị trí cây nến 2 của mô hình đều thể hiện sự do dự giữa 2 phe bán và mua. Chỉ sau khi cây nến 3 tăng điểm mới thể hiện bên mua đã bắt đầu chiếm quyền kiểm soát thị trường.Các đặc điểm giúp tăng khả năng đảo chiều xu hướng cho mô hình nến sao mai:

Theo lý thuyết của Nison (1991, trang 63) nêu ra các đặc điểm giúp tăng khả năng xu hướng đảo chiều cho mô hình Morning Star như sau:- Phải thực sự có một khoảng trống giá giữa nến 2 so với nến 1 và 3

- Nến thứ 3 có giá đóng cửa càng cao so với nến 1, lực mua vào càng mạnh

- Khối lượng giao dịch thấp ở nến 1 và ngược lại khối lượng giao dịch cao ở cây nến 3. Khối lượng giao dịch cao thể hiện việc phe mua thực kiểm soát thị trường và có khả năng đảo chiều xu hướng mạnh hơn.

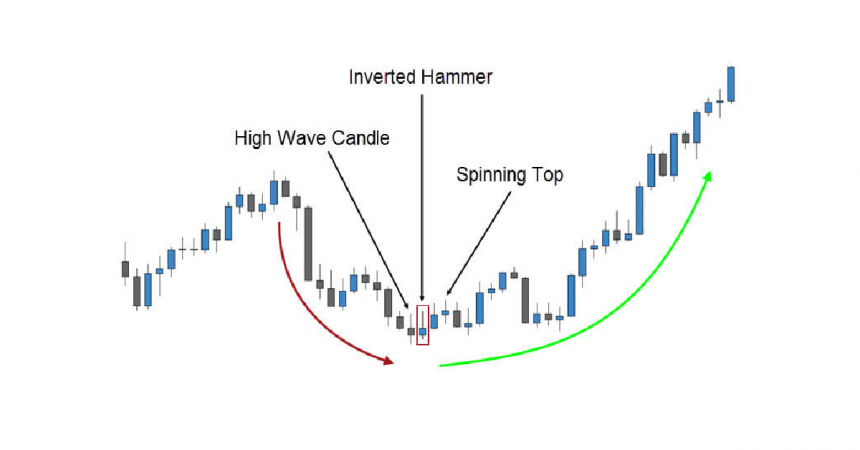

Biểu đồ minh họa mô hình nến sao mai

Biểu đồ giá Energy SPDR ETF (XLE) cho ta ví dụ điển hình của mô hình Morning Star. Xu hướng giảm diễn ra trong 10 ngày trước đó, Nến 1 của Morning Star là nến giảm giá mạnh (thực ra là một nến marubozu giảm). Nến thứ 2 xuất hiện khoảng trống giá và có giá mở cửa bên dưới giá đóng cửa của nến 1. Đây vẫn là bằng chứng cho thấy bên bán vẫn đang kiểm soát thị trường. Tuy nhiên khi giá chạm đến đường hỗ trợ, biến động giá bị chững lại và phe mua đã đẩy giá tăng lên một chút. Điểm cần chú ý là nến thứ 3 phải xuất hiện để hoàn thành mô hình. Nếu nến 3 mở cửa ở giá thấp hơn và phá vỡ đường hỗ trợ, phe bán sẽ quay lại giành quyền kiểm soát thị trường. Tuy nhiên, nến thứ 3 đã mở cửa ở giá cao hơn và đóng cửa cao hơn 50% thân nến 1, hoàn thành mô hình Morning Star. Các trader đặt lệnh mua sau khi mô hình hoàn thành sẽ có khoản lời kéo dài hơn 10 nến sau đó.

Biểu đồ minh họa mô hình nến sao mai (với khối lượng giao dịch ngày thứ 3 lớn hơn ngày 1)

Một trong những đặc điểm giúp tăng khả năng xu hướng đảo chiều được Steve Nison mô tả trong cuốn sách của ông là khối lượng giao dịch của nến 3 vượt quá khối lượng giao dịch của nến 1. Chú ý trên biểu đồ của McDonalds (MCD) khối lượng giao dịch của cây nến 3 vượt quá khối lượng giao dịch của các cây nến trước đó. Về cơ bản, sự gia tăng khối lượng giao dịch đồng nghĩa với việc gia tăng sự chú ý của các trader với mức giá đang hiện diện trong phiên giao dịch tại thời điểm hiện tại. Ở biểu đồ trên, tại thời điểm cây nến thứ 3 trong mô hình đảo chiều sao mai vừa hình thành, khối lượng giao dịch tăng đồng thời nến 3 tăng giá mạnh đồng nghĩa với việc nhiều giao dịch đã được thực hiện giữa bên bán và bên mua, bên mua đã chấp nhận mua ở giá cao hơn để được bên bán bán cho họ. Sự háo hức và thiếu kiên nhẫn khi phe mua liên tục đặt mua nhiều cổ phiếu và chấp nhận đặt mua ở giá cao hơn là một dấu hiệu mạnh mẽ cho sự tăng giá mạnh trong các phiên tiếp theo.

Biểu đồ minh họa mô hình nến Doji sao mai (và mô hình nến đứa bé bị bỏ rơi - Abandoned Baby Bottom)

Biểu đồ giá cổ phiếu Apple (AAPL) cho chúng ta một ví dụ về mô hình doji sao mai. doji Morning Star tương tự với Morning Star chỉ khác ở chỗ nến thứ 2 là doji thay vì một cây nến với thân nhỏ (tăng hay giảm). Nến doji thể hiện sự do dự và sự cân bằng giữa 2 phe bán và mua. Như trên hình, nến doji mở cửa bên dưới giá đóng cửa của cây nến trước đó và xuất hiện khoảng trống giá giữa 2 nến. Bóng nến dài bên dưới thân nến doji có ý nghĩa phe bán đã đẩy giá xuống sâu. Đồng thời, phe mua cũng đẩy giá lên trên giá mở cửa của nến doji. Bên bán dù đẩy giá xuống sâu bao nhiêu vẫn bị bên mua vô hiệu hoá, và ngược lại bên mua dù đẩy giá tăng bao nhiêu vẫn bị bên bán vô hiệu hoá khiến cho giá đóng cửa của phiên dừng ngay tại mức giá mở cửa.

Mô hình doji Morning Star chỉ trở nên rõ ràng khi nến thứ 3 đóng cửa ở quá nửa thân nến 1. Theo phân tích kĩ thuật, nến 3 trên biểu đồ trên không phải là cây nến tăng mạnh, thực ra là một cây nến doji. Tuy vậy, theo quan điểm của Steve Nison trong trường hợp này nến 3 vẫn thoả mãn mô hình nến doji sao mai vì nến 3 xuất hiện khoảng trống giá tăng (gao tăng) và có giá đóng cửa quá 2/3 thân nến 1.

Mô hình doji Morning Star trên biểu đồ còn có tên gọi khác là mô hình đứa trẻ bị bỏ rơi (Abandoned Baby Bottom), giá cao nhất của nến 2 nằm bên dưới nến 1 và 3, hay nói cách khác đã có khoảng trống giá xuất hiện giữa nến 2 so với nến 1 và 3.

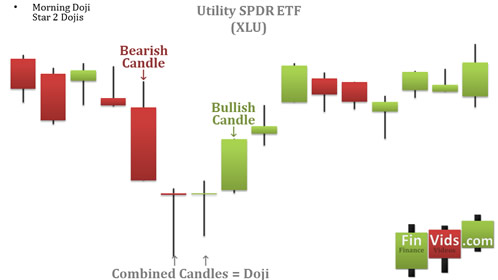

Mô hình nến doji sao mai (với 2 nến xuất hiện ở vị trí nến 2 của mô hình)

Mô hình nến sao mai hay doji sao mai vẫn thoả mãn trong trường hợp có nhiều hơn 3 nến. Chú ý trên biểu đồ giá Energy SPDR ETF (XLE) cho một ví dụ về 2 nến doji xuất hiện ngay vị trí nến 2 trong mô hình - phe bán và phe mua vẫn đang ở vị thế cân bằng. Nếu như kết hợp cả 2 nến doji sẽ cho ta mô hình nến doji sao mai hoàn chỉnh. Nến 1 là nến giảm mạnh, nến 2 "kép" lúc này là nến doji có gap giảm và nến 3 là nến tăng mạnh có giá đóng cửa quá nửa thân nến 1.Đối ngược với mô hình nến sao mai là mô hình nến sao hôm (Evening Star Pattern).

Tham khảo:

1. Nison, S. (2003) The Candlestick Course. Hoboken: John Wiley & Sons.

2. Nison, S. (1994) Beyond Candlesticks: New Japanese Charting Techniques Revealed. New York: John Wiley & Sons.

3. Nison, S. (1991) Japanese Candlestick Charting Techniques. New York: New York Institute of Finance.

4. Rhoads, R. (2008) Candlestick Charting For Dummies. Hoboken: Wiley Publishing.

5. ThinkorSwim. (2011). ThinkorSwim Resource Center: Candlestick Patterns Library.

Nguồn Finvids.com